(原标题:海油VS神华)

今天看到有网友问我海油VS神华哪个好?我没回答因为这是太大的问题。这都是我国的能源科代表呀,当然都好呀,都是能源界的不可复制的极品,但和各自行业周期阶段不同和各自成长-稳产-衰减的自身发展阶段不同导致时间横向对比会有一些不对称的逻辑巨大BUG隐忧,不能完整对称对比但不妨大概看看一些维度,虽2024-01-07我个人的文章《网页链接{中国海油 VS 中国神华}》已经大概表面了偏好。

不同能源公司的横向时间对比的逻辑巨大BUG在于不同的阶段的对比,比如把煤炭的“稳产阶段”(比如2012之后的神华至今12年产量几乎美成长)的现金流VS 快速增长阶段的石油公司(比如中海油过去12年产量翻倍多)对比,或把目前资本开支买矿建设新产能的煤矿(比如山西煤矿)VS 稳产的石油公司(比如中石油或中石化),这是巨大不对称的发展阶段的比较。。。。另外投资是投资未来,而矿的价值创造的持续性和优质矿的衰减程度和未来买新矿和建设新矿的潜在资本开支和新矿的赚钱能力是N个级别差于存量核心矿的,这些核心的信息却没有在报表中体现出潜在危机。。。。

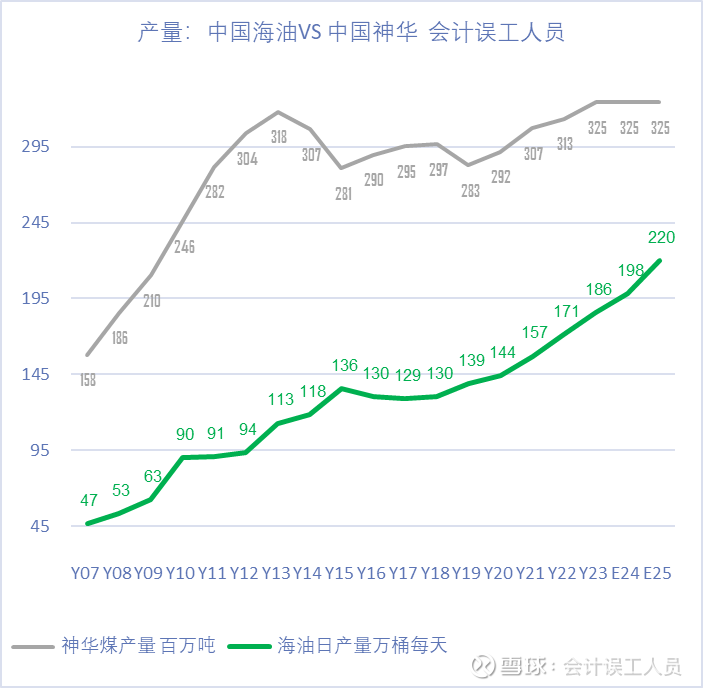

比如2007-至今,中国神华的产量翻倍,但产量从2012年至今12年几乎稳产了。。。VS 同样期间,中国海油的产量4倍了,2024年的产量是2012年产量的翻倍,而且产量继续预计持续成长。。。

另外,能源公司除了不同的阶段,成长期,稳产期,衰减期,会呈现完全不一样的状态,比如神华的核心矿神东,也会未来几年至10来年,会面临一些核心矿的衰减甚至衰竭,这些优质矿的效益不是普通矿可以轻易弥补的,但神华的优势是10多年前有不错的储备比如新街的,但同样的产量效益完全不能替代神东的同等产量效益,如果换成类似目前的山西不少公司的买新矿的价格和未来建设的成本,更是按过去几年平均煤价N年都无法回本,但这些可能完全不会体现在目前的报表上,而中海油的持续迭代和精进后却可以做到快速增产和持续降低成本。。。

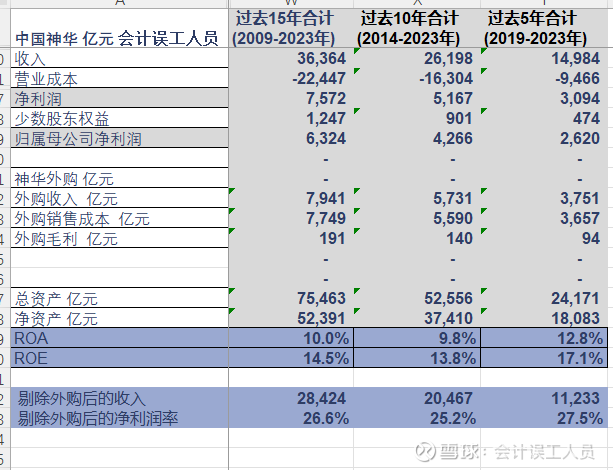

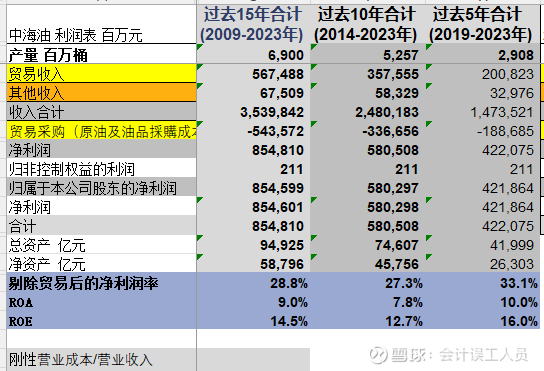

这里我先粗略按过去5年2019-2023年,过去10年2014-2023年,过去15年2009-2023年大概对比一下利润率,ROA和ROE:

1)净利润率。5-10-15年整体而言海油的净利润率都比神华高一些。

由于神华有外购煤,剔除外购煤炭的收入计算它的净利润率,过去5-10-15年的利润率分别是:27.5%,25.2%,和26.6%;

中海油,剔除贸易的收入计算它的净利润率,过去5-10-15年的利润率分别是:33.1%,27.3%,和28.8%;

非常明显:整体而言,中海油的净利润率超越了中国神华,当然中国神华的利润率受到发电的低利润率影响,中海油的利润率也受到2013年近千亿收购加拿大油砂的极度高成本七八十美元甚至上百美元影响带来持续亏损拖累(经过开采工艺的技术改造目前中海油的加拿大油砂桶成本下降到了26.5美元每桶,甚至低于中海油整体的单位成本)。

2)ROE。过去15年(2009-2023年)中海油的ROE14.5%恰好跟中国神华的ROE14.5%一样多。

过去15年(2009-2023年)中海油的ROE14.5%恰好跟中国神华的ROE14.5%一样多,这是受到中海油的利润率也受到2013年近千亿收购加拿大油砂的极度高成本七八十美元甚至上百美元影响带来持续亏损拖累(经过技术改造目前中海油的加拿大油砂桶成本下降到了26.5美元每桶,甚至低于中海油整体的单位成本),如果剔除加拿大油砂的历史影响中海油的ROE要高很多,当然没有“如果”或“假如”,另外当然中海油的加拿大油砂问题已经被消化,华丽转身变成了低成本赚钱而且增产香饽饽。

3) ROA. 过去15年神华的ROA 10% VS 海油的9.0%,神华的这个静态指标更好。

当然过去15年神华有神东和陕北的矿的贡献,但这个可没有体现存量优质矿的衰减预期的未来影响。。。中海油的的ROA受到10年前大量海外买矿但未开发或近年才逐步开发的影响,买了未来的储备却没有贡献,另外受到加拿大油砂曾经的拖累,和之前天然气价格非市场化的影响。。。2020年天然气市场化后天然气实现售价开始上升,新的天然气长协价对应的成本非常赚钱,另外圭亚那世界级的矿的逐年投产。

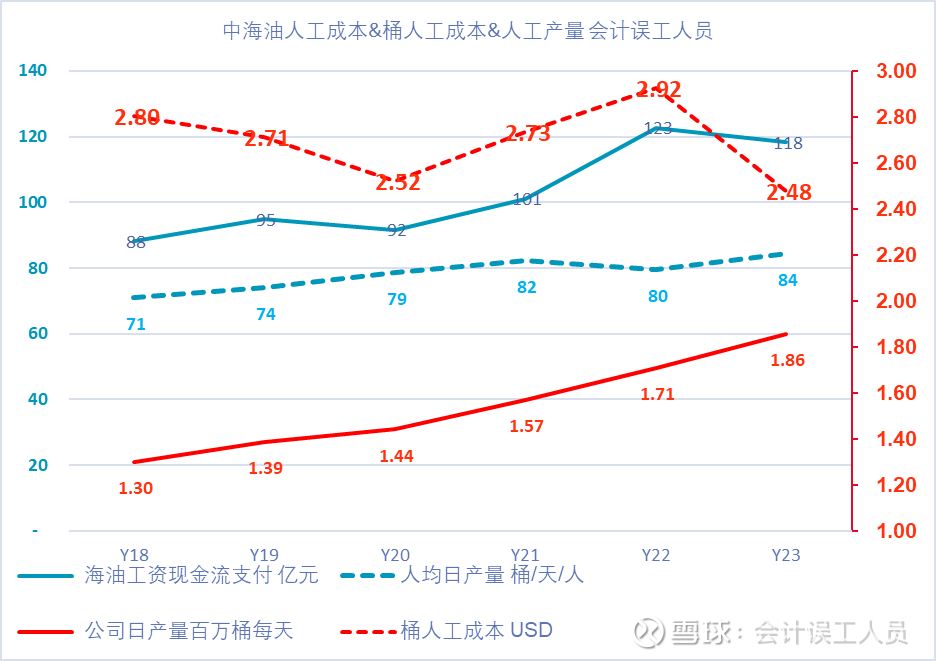

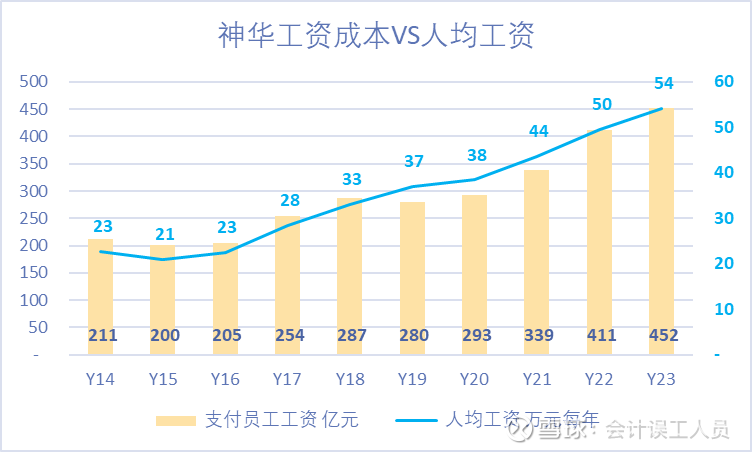

4)人工成本和人均创造利润。

中海油的人工成本得到非常好的管控,2016-2023年人均净利润创造神华67万VS中海油320万。详细看《人均产量&人均成本&人均效益》

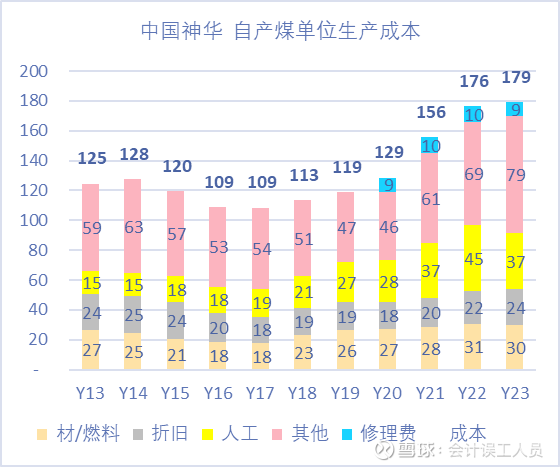

5)核心成本变化。

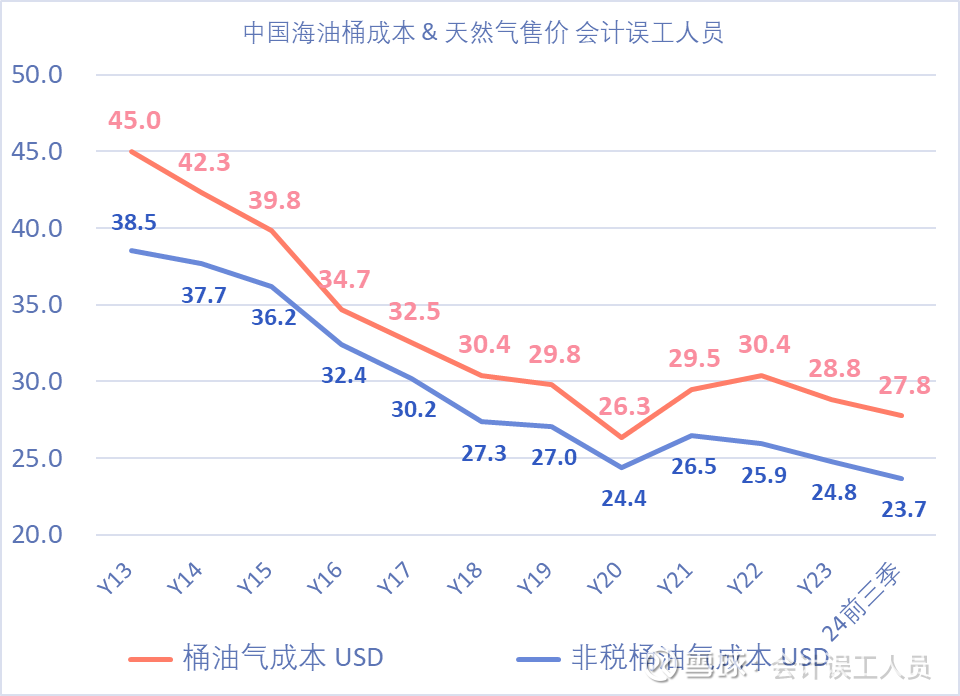

神华的煤炭单位成本一直是行业的天花板竞争力优势,不可复制的神东整装煤田,自动化机械化程度高,但近年的成本也开始上升了。VS中海油2013年千亿收购加拿大油砂后的高成本开始,逐步消化后,至今脱胎换骨变成了行业的极低成本竞争力优势,整个亚太欧美最高的净桶利润也是一个侧面。

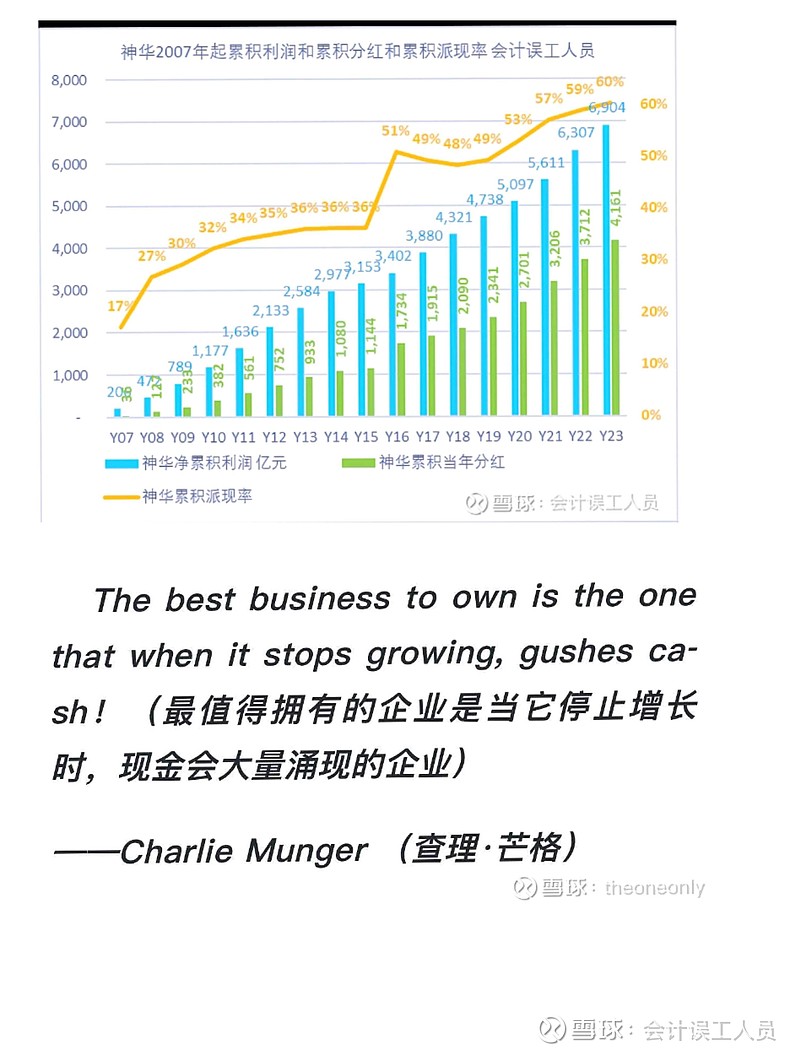

6)成长期的现金流,净现金能力和派现率能力对比。

神华:

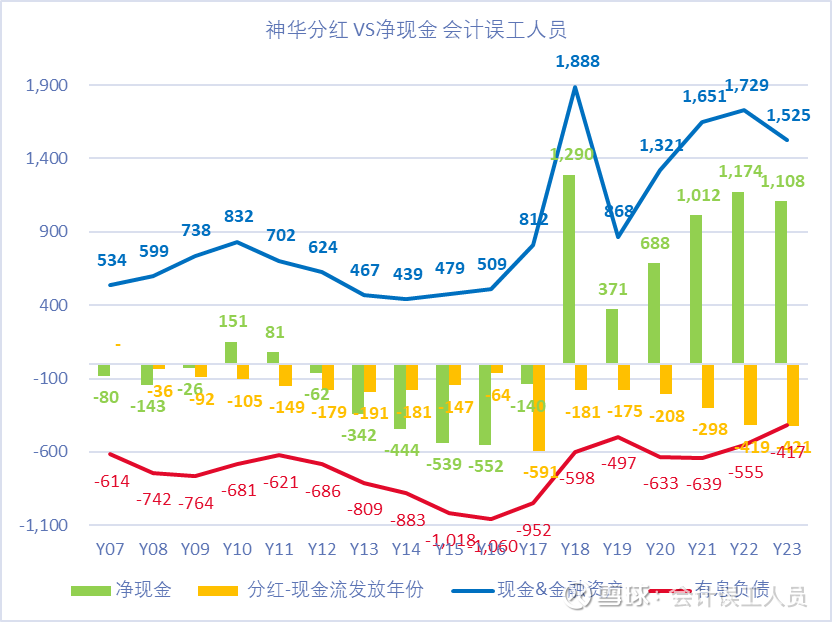

2007年神华在A上市融资665.82亿,但神华成长阶段2007-2015年的累积派现率只有36%,而且2015年的神华-539亿的净现金(也就是净有息负债539亿),2012年开始稳产的神华,整体并没有创造惊艳的净现金和超级自由现金流和超级派现。但神华2016年开始的大幅增长自由现金流的能力和现金积攒和派现能力。

海油:

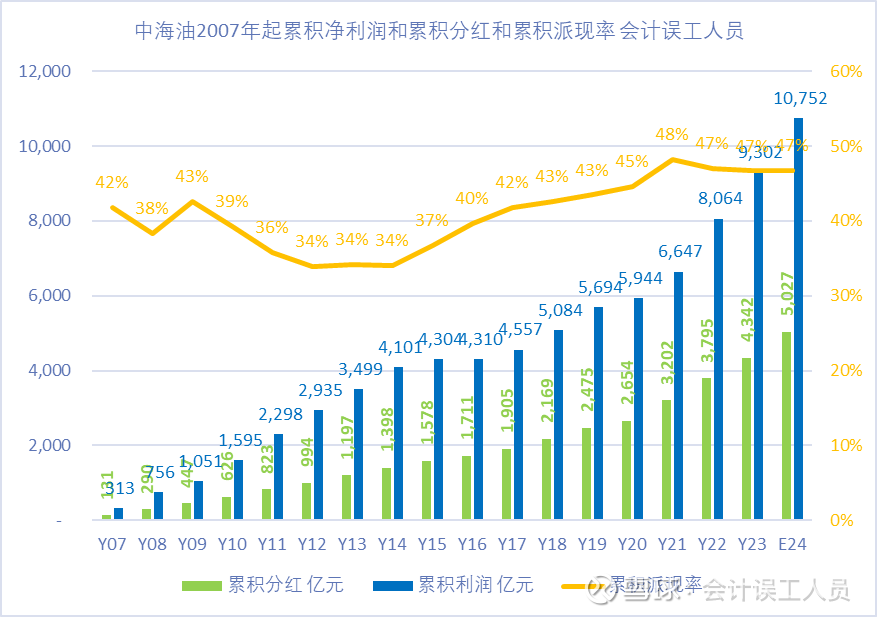

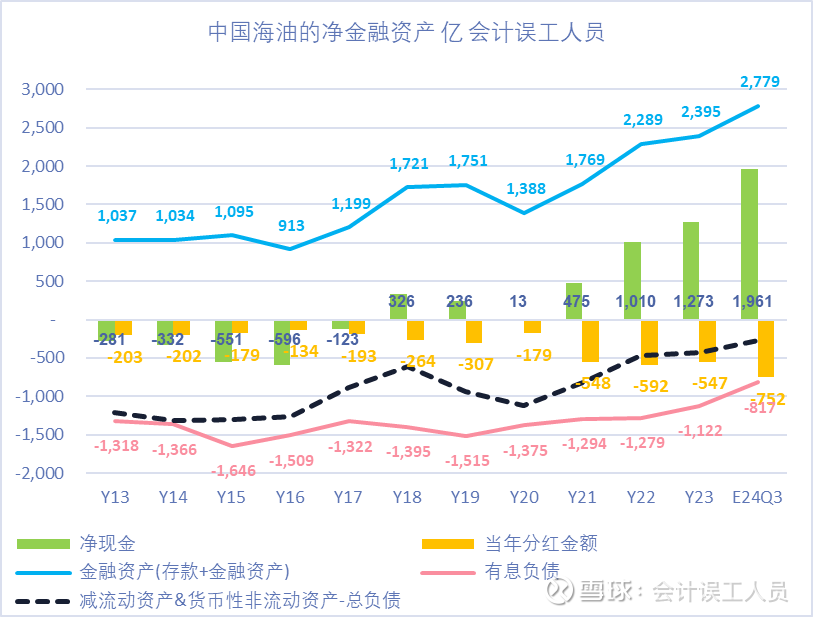

2007年-2024年中海油在成长阶段,虽然2014-2018年增长停滞受到低油价和2013年千亿收购加拿大油砂和及其改造前极端高成本影响,最近多年的高速成长大量的资本支出,但中海油期间整体派现率47%,这是高速扩产阶段的派现率47%,而且净现金大幅度累积从2020年末的几乎0到了目前的1961亿净现金,而且中海油目前的勘探费和资本开支都是远超稳产所需的,也就是大量带来净增量的勘探费用进入当期费用里拉低当期的利润,也大量的在建工厂扩张暂时未投产消耗了大量现金积攒但暂时未贡献现金流。。。

中海油的快速成长阶段现金流能力和派现能力甚至都是神华在2007-2015年同等扩张阶段都完全无法做到一边高速增产一边高度累积净现金和高派现率的,当然行业特点和周期决定了很多,比如海油就是大量储备建设快回本快衰减也快,煤炭就是买矿建设消耗极大特别是如果没有优质储量老本的煤炭企业需要不知猴年马月才能回本。

7)成长性。海油更好。不展开了。《质变飞跃的中海油》过去我很多文章都已经提及了海油的成长性,就不再吹多一次了。

结论:

按全周期比如10年,15年看,中海油的ROE,ROA,净利润率整体看即使受到了加拿大油砂曾经拖油瓶的影响依然非常高甚至不比中国神华低,这是很多人印象之外的事实,但海油具体年份的波动远比神华大,成长性也远比神华要好。另外开篇说了,不一样的周期期间,不一样的自身发展阶段,还有大量的自身衰减和未来成本竞争力优势变化等暂不能通过报表看到,有些数据的对比会失真不能完全动态看清。