(原标题:红利指数为何能长期跑赢宽基?(12.05))

本次年度调样,因个别高估值、低利润个股被纳入上证50、沪深300、中证A500等主要指数,广受市场热议。除了认知市值因子的利弊、注意估值判断、注重持仓平衡外,我们还有其他办法避免类似问题么?

在指数基金领域,有一类产品被称为“聪明贝塔”(SmartBeta)指数,这便是我们常提及的:策略指数。策略指数使用特定的选样策略,选出符合策略的有效样本,降低追涨杀跌的概率,并辅以特色的加权策略,以期获得超出标准宽基的长期收益率。

在整个策略指数体系中,有不少大家耳熟能详的策略,如:红利、价值、低波动、基本面、质量、成长等,还有相对少见的:动量、ESG、股债平衡、风险平价、杠杆、投资时钟等等,以及混合上述策略的多因子策略指数。

在A股所有策略指数中,从跟踪规模看红利是当仁不让的第一因子,也是我们日常选择策略指数的重要选项。

今天正好结合年度调仓,我们一起探索一下:红利类指数是如何跑赢规模宽基的?

一、基日以来,中证红利长期跑赢沪深300

中证红利,A股红利类基准指数,代表了A股高股息类指数的平均水平。沪深300,A股大盘基准指数,也是我们常用的基准比较对象。

对比指数之间的长期收益差异时,请一定注意使用全收益指数(含分红再投入),因为我们常用的价格指数(不包含分红)并不能完整地反映指数全部的价值。

中证红利,价格指数代码:000922,全收益代码:H00922

沪深300,价格指数代码:000300,全收益代码:H00300

标普500,价格指数代码:SPX.GI,总回报代码:SPXT.GI

为了提升对比的视野宽度,本次对比增加美股市场基准指数标普500,采用标普500总回报指数相应收益率数据。

自2005年1月1日至2024年12月3日,中证红利(全)、沪深300(全)、标普500(总)的年化收益对比如下:

(图1:中证红利全、沪深300全、标普500总收益对比,数据源:Wind)

从数据可见,在过往近20年的时间里,中证红利累计跑赢沪深300约72.79%,长期年化约12.73%,完胜沪深300的9.09%。其中有13个年份跑赢沪深300占比65%,整体胜率较高。

自2013年红利类指数修正为股息率加权后,红利类指数摆脱市值规模的影响,强化成分股股息率权重,提升指数红利属性。

自2014年开始至今,中证红利年化约为13%,超出沪深300约5.66%,累计跑赢约48.41%,整体效果变得更为突出。

在熊市年份,如2018、2021-2023这四年中,中证红利平均每年跑赢沪深300约16.04%,防守属性尤为明显。但我们也能看到,在2019-2020牛市赛季,中证红利明显跑输沪深300,这便是防守属性所带来的负面效应。

对比美股标普500,从近20年数据看,中证红利长期看约跑赢2.2%。即便在近10年的美股牛市影响下,中证红利也仅以-0.54%的微弱劣势跑输标普500,印证了A股同样具备长期投资价值,关键是你选择什么策略,以及采用怎样的风险管理。

看到此处,我相信有朋友会疑惑?红利这么猛么?是如何做到的?下面我们就从编制规则、年度调样的细节,去解析策略指数的优势。

二、年度调仓:细看红利与市值的策略差异

本次年度调仓,根据编制规则限制,中证红利调整20个样本,沪深300调整16个样本,分别占比20%和5.3%。

我们先看编制规则差异:

1、沪深300作为标准的市值规模指数,它会在目标样本空间内,基于一定前置规则,选出规模靠前、流动性较高的过去一年日均总市值排名前300的公司作为指数样本。

2、中证红利作为标准的高股息指数,2022年因为流动性冲击,又修正过一次编制规则,提升了指数的可投资性。最新的规则显示,中证红利的核心策略为:

1)三年连续分红且合理:过去三年连续现金分红且过去三年股利支付率的均值和过去一年股利支付率均大于0且小于1。

2)股息率排序取样本:按照过去三年平均现金股息率由高到低排名,取排名靠前的100只样本。

3)股息率加权且约束权重:指数以股息率加权,且单样本不超过10%,如样本总市值低于100亿,权重不超过0.5%。

具体调仓细节如下:

1、沪深300调仓细节

我们先看沪深300的调仓细节:

1)本次共剔除纳入16个成股份,占比整个样本数量的5.3%。

2)剔除成份股:平均市值276.84亿,算术平均PE=215.48,百分位43.23%;PB=3.67,百分位18.44%;2023年度股息率=1.53%,年初至今累计涨跌幅为-15.99%。

3)纳入成份股:平均市值699.89亿,算术平均PE=32.56,百分位50.95%;PB=6.58,百分位64.69%,2023年度股息率=1.68%,年初至今累计涨跌幅为49.31%。

4)小结:基于市值规模的调样策略,剔除部分样本估值相对较低(PB)、年度跌幅较大、PE波动较大。而纳入的部分样本,整体估值较高,部分个股年度涨幅较高,可能处于周期较高位置。

我们也发现,剔除个股的PE较为不稳定,这可能是企业处于周期底部,也可能是部分个股进入衰退,这一点无法直接判断。

沪深300强调“大者为先”,用市值因子筛选出了A股规模靠前的300个样本,从“一招鲜”的角度,市值越大也确实越可能产生优秀的企业。但也正因为如此,在年度调样过程中,会出现大家所诟病的“追涨杀跌”,代价也不小。

2、中证红利调仓细节

我们再看中证红利的调仓细节:

1)本次共剔除纳入20个成股份,占比整个样本数量的20%。

2)剔除成份股:平均市值987.16亿,算术平均PE=15.89,百分位30.19%;PB=1.44,百分位22.77%;2023年度股息率=3.42%,年初至今累计涨跌幅为12.03%。

3)纳入成份股:平均市值1397.0亿,算术平均PE=11.49,百分位36.79%;PB=1.60,百分位37.21%,2023年度股息率=5.32%,年初至今累计涨跌幅为30.94%。

4)小结:基于红利因子的调样策略,剔除部分样本估值相对较高、股息率不稳定,部分企业处于亏损状态,基本面较差。而纳入的部分样本,整体估值较低,过去三年分红稳定、股息率较高。

2022年编制规则的优化后,要求回溯成份股过去三年的分红状况,提升了股息率指标的稳定性。作为现金奶牛类指数,尤其在国债收益率破2%、利率长期处于低位的当下,将更加体现其重要的配置价值。

在波动较大、妖股横飞的A股,红利类指数通过股息率这个关键指标,大幅降低了样本追涨杀跌的概率,提升了指数整体的稳定性与防守效果。

但我们也必须明白,在牛市时期,宽基指数的“追涨杀跌”属性反而有一些“动量因子”的作用,能实现更高的弹性和收益率。

基于A股较大的历史波动,以及市值规模指数存在追涨杀跌的概率,我们不妨提高定投的安全阈值。基于估值判断的宽基定投策略,不仅能大幅降低回撤压力,也能提升投资收益率,这是一个事半功倍的好策略。

在指数基金持仓的搭建中,策略指数与市值规模指数并非互斥状态,而是应基于指数不同的特性,给予不同的定位,实施不同的策略,从而实现持仓的攻守平衡与稳健向上。

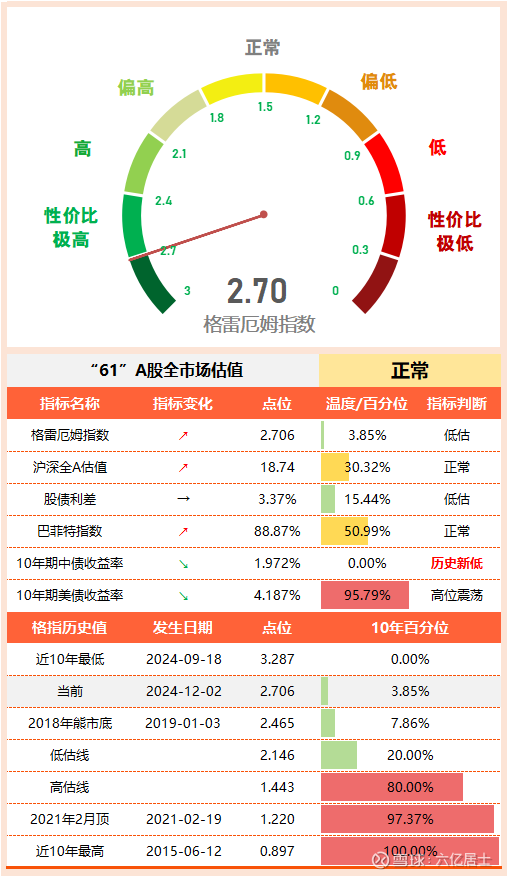

三、61全市场估值仪表盘

10年期国债收益率继续走低,突破2%大关,跌至1.972%,处于全历史最低。受此影响,格雷厄姆指数(股债性价比)继续被动抬升,升至2.706。

表内格雷厄姆指数 = 沪深全A市盈率倒数 / 10年期国债收益率,代表投资A股与无风险利率之间的比值,目前10债继续走低,格指便被动提升。

目前全市场估值评价为:正常估值。

是基于沪深全A的绝对估值、股债性价比、股债利差等多指标判断而来。目前随着无风险利率进一步走低,格雷厄姆指数综合有效性继续降低,未来如果出现较大偏差,61会调整仪表盘策略。

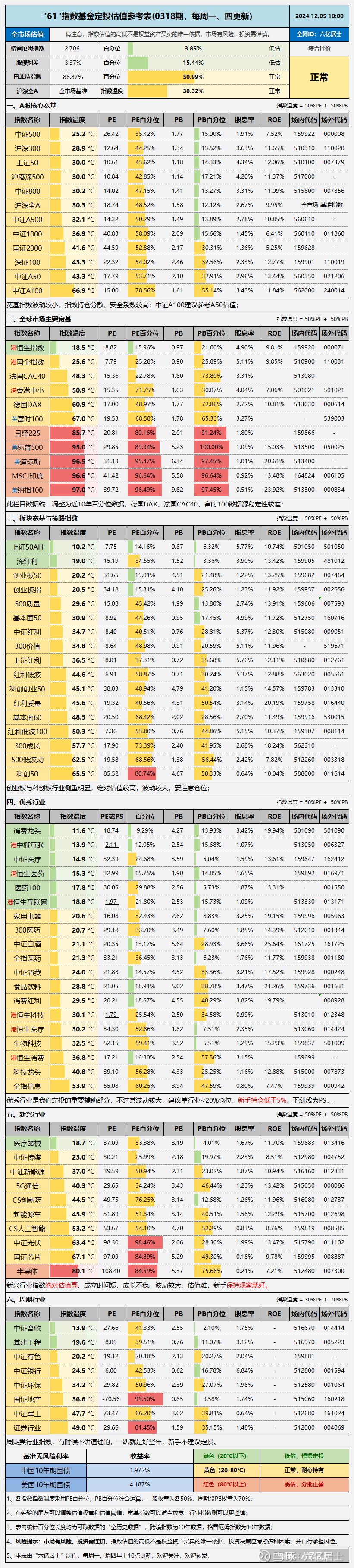

四、“61”指数基金估值表(0318期)

====================

A股同样也有长期保持12%-13%年化收益率的指数,而且稳定性较高。投资的有效性不仅在于市场,也在于我们如何选择。

随着无风险利率进一步降低,权益市场的价值会被动抬升,基于低增速、低利率、低通胀的外部环境,现金奶牛类指数将获得进一步认可。

后续一段时间,61将继续分享其他类型的策略指数,从而辅助我们在指数搭配时,有更全面、更丰富、更有效的选择。

====================

扩展阅读:《指数基金文章目录列表》(新手必看)

$红利ETF(SH510880)$ $沪深300ETF(SH510300)$ $中证红利ETF(SH515080)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。