(原标题:几个创业板指数对比分析,你会选哪个?)

上一篇文章我们对创业板与科创板的不同定位进行了详细分析,本文将对创业板几个宽基指数,即创业板指、创业板50、创业200、创业板综指和创成长,进行对比分析,为朋友们投资决策提供参考。

1、创业板指(399006.SZ)

编制规则:选取创业板中市值大、流动性好的前100只股票,每半年调整一次。

定位:反映创业板头部企业的整体表现,权重股集中于新能源、医药等成熟赛道。

核心特点:指数调整周期较长,成分股稳定性高,适合作为基准观察工具。

2、创业板50(399673.SZ)

编制规则:在创业板指基础上,选取过去6个月日均成交金额前50的股票,季度调整。

定位:聚焦创业板高流动性龙头,强调交易活跃度和市场关注度。

核心特点:剔除中小盘股,对市场情绪敏感,牛市弹性显著强于创业板指。

3、创业200(399019.SZ)

编制规则:剔除创业板指成分股后,选取流动性排名前200的中盘股,侧重研发投入和成长性。

定位:挖掘创业板中盘潜力股,覆盖计算机、电子等新兴领域。

核心特点:成分股市值集中在中盘区间,兼具成长弹性和流动性缓冲垫。

4、创业板综指(399102.SZ)

编制规则:覆盖全部创业板上市公司(约1300只),按自由流通市值加权。

定位:反映创业板全市场表现,小微盘股占比超60%。

核心特点:行业分布最分散,波动适中,适合想抓住尾部个股成长机会的投资者。

5、创成长(399296.SZ)

编制规则:全称“创业板动量成长指数”,通过成长因子(营收增速、净利润增速)和动量因子(股价动量)综合筛选50只股票,季度调整。

定位:选股逻辑是“强者恒强”,捕捉高成长且处于上升趋势的标的,行业配置紧跟产业周期。

核心特点:动态调仓机制灵活,对政策红利和技术突破反应迅速。

五大指数的行业集中度、估值水位呈现显著差异:

(数据来源:WIND)

关键细节:

1、行业集中度分化:创成长以70.14%的前三行业集中度居首,创业板综指仅45.36%。前者更依赖赛道选择,后者分散化特征明显。

2、行业线索跟踪:除创业200之外的各指数电力设备占比较高,若新能源行业复苏将直接受益;创业200的计算机+电子占比达37.78%,更受益于AI产业链机会。

3、估值水位差异:创成长PE-TTM仅29.88倍,处于近十年18.59%低位,绝对值和历史百分位均最低;创业板指和创业板50的估值水平相近,比创成长略高;创业板综估值59.62倍,估值接近历史中位数;创业200估值高达83倍,因成立较晚,缺乏历史分位数据参考。

五个指数2012年以来、2019年以来,以及最近一轮上涨和下跌周期回报表现详见下表。

(数据来源:Choice)

1、创成长长期回报最高,牛市回报优势明显,但下行周期回撤也更大。

2、创板业50回报弹性也较大,仅次于创成长,近五年呈现涨时优势明显、下跌幅度也更大的特征。

3、创业板200在2019年以前波动最大,但2019年以后波动反而偏小,可能跟其行业更集中在计算机和电子、受益于AI近几年的快速发展相关。

4、有令人意外的是,成分股集中在市值和流动性前100的创业板指与全覆盖的创业板综指的波动特征相近,回报和波动水平中规中矩。

1、看好龙头、追求较高回报弹性,选择创业板50。

跟踪基金较多,规模较大的是华安、景顺长城、鹏华等的ETF及其场外联接基金;鹏华、景顺长城、嘉实、国泰的费率最低,管理费率已经触达行业最低的0.15%。

(数据来源:Choice)

2、追求回报弹性、偏激进的投资者选择创成长。但需注意牛市强者恒强、熊市也可能弱者恒弱。

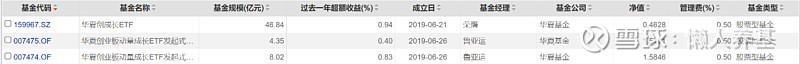

追踪基金都来自华夏基金,目前尚未竞品,管理费率0.50%,看看将来会不会降一点。

(数据来源:Choice)

3、看好AI前景的投资者,选择创业200。

跟踪基金中,易方达、华夏两巨头的管理费率都是最低的0.15%一档。

(数据来源:Choice)

4、想搏一搏尾部成长机会的长期投资者,可以考虑创业板综指。

跟踪基金不少,但规模都很小。规模超过1亿元的仅万家和景顺长城两家的产品,其中景顺长城的是增强基金,费率1.20%。

(数据来源:Choice)

5、中庸和稳健投资者,选择最经典的创业板指不会错。

跟踪基金数量最多、规模也最大,应该也是机构投资创业板的“最优解”。目前费率大都是0.15%的最低一档。也有一些增强基金,管理费率0.60-1.20%,但基金规模都很小。

(数据来源:Choice)

指数和基金梳理不构成投资推荐。本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

$华安创业板50ETF联接A(F160422)$ $华夏创业板动量成长ETF发起式联接A(F007474)$ $天弘创业板ETF联接A(F001592)$

#雪球星计划公募达人# @雪球基金 @雪球创作者中心 @今日话题