(原标题:一次横评四类30个红利指数,谁最好?)

1 引言

在当前高通胀与低利率并存的市场环境下,稳定现金流成了投资者的共识。“红利指数”凭借持续分红与相对低波动,成为组合配置中的明星选手。

然而,红利指数越来越多,每个都在说自己最好。但是究竟哪只指数能在“丰厚回报”与“风险可控”之间取得最佳平衡???

本次我们一次性横评全部有被动基金发行的四类30个红利指数,为你揭晓答案!

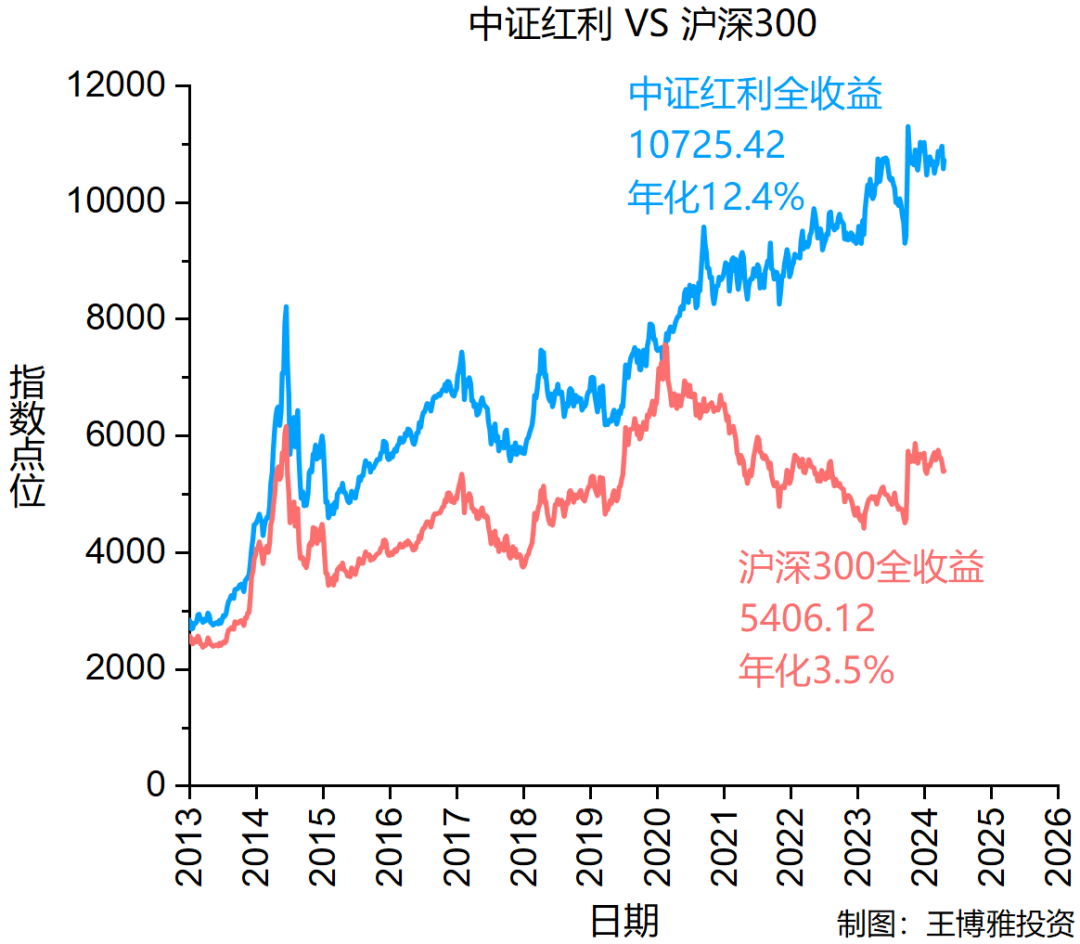

图1 四类30支红利指数

阅读完,你将一眼看出:

?? 谁是“最香红利王”

?? 谁该被调离配置

?? 根据风险偏好调整仓位

无论你是追求高收益的激进型,还是强调稳健的保守派,这篇全网最全横评都能助你在纷繁的红利指数中,精准锁定最好的标的!

2 分析与讨论

2.1 什么是好的红利指数?

既然要评价红利指数,那么肯定要定标准。在我看来,一个好的红利指数必须满足如下五点:

(1)?? 指数真:为什么我投资红利?因为我只相信真实分到手的钱,不相信乱吹的公司!同理,对于红利指数而言,我只相信一步一步真实走出的,因为我真的被新指数骗过。现在一堆人拿着“回测”的数据来告诉我,这个红利指数更香!我信你个大头鬼啊!对于新指数,我一概先怀疑。

(2)标准好:要有一套明明白白的定义,成分股怎么选、权重怎么算,全都写在规则里,不能留操作空间!同时最好是股息加权,不然和市值指数有啥区别。

(2)? 配置优:好红利指数要兼顾分散,不能几家公司垄断全盘。同时,行业分布要合理,单一行业不能占据太高仓位,如此才能长胜。

(3)? 收益稳:考验红利的不是高点繁荣期,是熊牛交替时,更是慢慢熊市时:分红能否持续,现金流能否持续?一两年大分红之后就断崖式下滑的“伪红利”,再漂亮也是烟花!

(4) 股息高:高股息不是喊出来的口号,而是历史上实打实的现金回报:长期跑赢行业平均水平、覆盖率高、派息率可持续,才算是真高股息,才配称“红利王”。

(5)? 估值低:好红利指数不仅要分红高、稳定,还要“安全”——成分股整体的市盈率(PE)要相对低,确保充足的安全边际。避免追高估值的“梦幻股”,只有估值便宜,才能在市场回调时守住本金,让长期回报更可持续。

2.2 红利指数对比与分析

我选取了市场上180支被动基金追踪的全部30个指数。它们大致可以分成四类:

(1)普通红利:编制规则基本只考虑股息率,如最有名的中证红利与上证红利;

(2)国央企红利:在国央企中选取高股息股票,如国企红利与央企红利;

(3)红利低波:在红利的基础上选择波动率低的股票,如红利低波和红利低波100;

(4)其他红利:各具特色的“红利+”指数,如红利质量和红利价值。

图2 四类30支红利指数

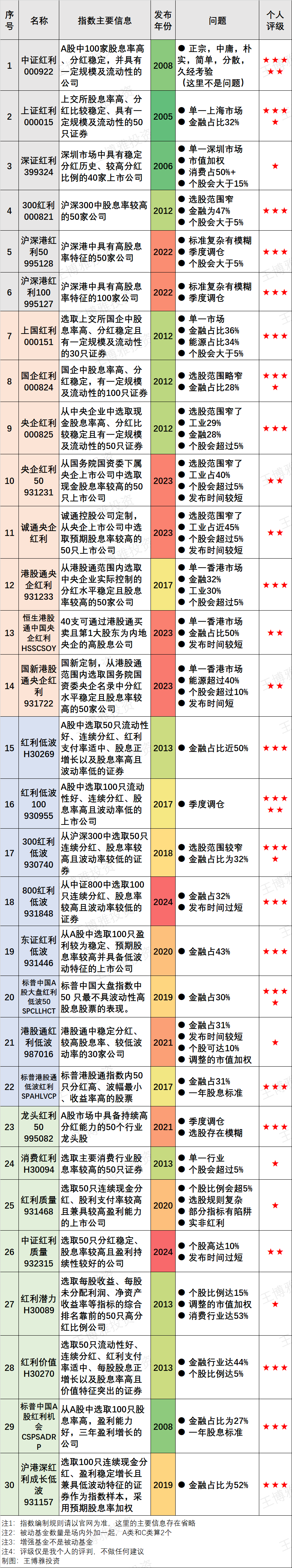

首先需要说明的是,本文将正宗、中庸,简单、分散而又久经考验的中证红利作为对比基准。

这是因为中证红利指数的编制实现了重剑无锋,简单而又高效:通过股息率加权选取A股中近3年持续现金分红的100家高股息公司。

自该规则运行以来长期跑赢沪深300且波动更低。

图3 中证红利与沪深300全收益对比

关于中证红利更详细的内容可以看:不偏不倚,6支中证红利ETF谁最好?

在确定了基准指数中证红利后,我经过仔细阅读了其他29个指数编制规则,查看了它们指数行业分类与成分股比例,最终我得到了表1中的结果。

表1 30个红利指数对比表

或许该结果和许多人认为的不一致,这不过是我按照2.1的标准进行的个人评级:

凡是条件存在模糊的,一律不给高评级;

凡是运行时间短的,一律不给高评级;

凡是单行业或个股比例过高的,一律不给高评级;

凡是选股条件特别复杂的,一律不给高评级;

凡是股息标准是一年的,一律不给高评级;

凡是波动大的,一律不给高评级;

你或许会说,单行业高的或者个股比例高的指数很多收益很高啊!你说的对,但我买红利不是为了高收益啊,不然我去买行业ETF去了,我去买个股了!

根据表1的结果,30个红利指数评级结果是:

(1)?????:2个

中证红利(000922)

红利低波100(930955)

(2)????:4个

上证红利(000015)

国企红利(000824)

300红利低波(930740)

标普中国A股大盘红利低波50(SPCLLHCT)

(3)高评级预备队(待时间考验):1个

800红利低波(931848)

(4)最差的一星红利5个:

深证红利(399324),港股通红利低波(987016),消费红利(H30094),红利质量(931468),红利潜力(H30089)。这几个红利类指数不仅收益低,而且波动大,建议开除红利籍!

这里单独解释下为什么红利低波(H30269)作为一个高收益,低波动,长期表现好的重要红利指数在我这里只拿了三星。原因很简单,它的金融行业占比接近50%,违反了分散的重要原则。

注意,以上只是对指数的评级,并非对追踪该指数基金的评级,有些红利指数的基金规模很小,并不适合投资,后面我继续分析。

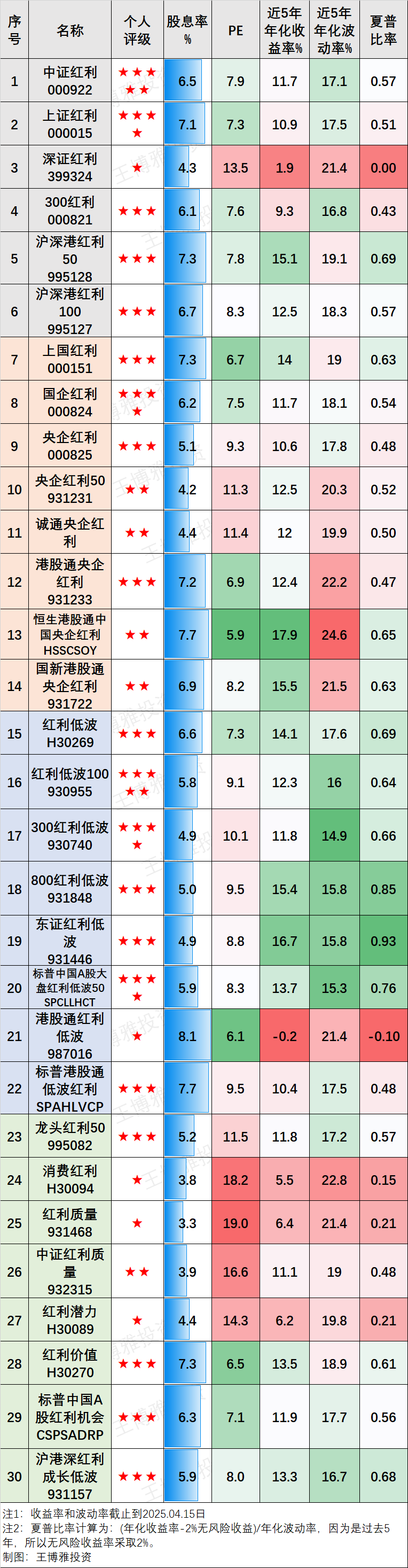

2.3 30支红利指数基本数据对比

对于这些红利指数,它们股息率如何,PE估值如何,收益如何?这里我们首先上数据,然后进行对比分析。

表2 30支红利指数基本数据对比(背底绿色表示好,红色表示不好)

根据上表,我们可以得到如下结果:

(1)追踪不同红利指数的基金数量差别很大,我一般喜欢在高评级指数中选择追踪数量多的。有竞争就有压力,这样红利基金管理往往更好。这里我认为相对良好的是:中证红利(28支)和红利低波100(25支)。其实这两个也是我现阶段最喜欢的红利指数。

(2)股息率差别不小。

中证红利的股息率为6.5%,属于中等偏高;有些红利指数股息率很低,如深证红利,只有4.3%,如红利质量,只有3.3%,这些其实都不是红利了,长期表现也很差!

一般来讲,纳入港股的红利指数股息率会看着偏高些,基本可以达到7%+,不过港股基本要扣除20%税,实际也就是6%+水平,别掉入陷阱。

(3)高PE往往对应差收益。一眼望去,PE为红色的,近5年年化收益常常也是红色。这再次印证2.1标准中的低估值是安全垫的说法。

(4)国央企类红利指数以及港股通类红利指数的波动率往往更大。

(5)红利低波的低波因子确实有效!观察表格可以看到,序号15-22的红利低波类指数的波动率确实更低,都是绿色!

同时我们计算了指数的夏普比率,这里的计算公式是:(年化收益率-2%无风险收益)/年化波动率。可以理解为每一份波动风险带来了多少收益,越大越好。可以看到,红利低波类基本都是绿色,证明其效果明显。

(6)风险收益比差别很大。根据夏普比率,我们发现风险收益最高的是东证红利低波(0.93),其次是800红利低波(0.85)。作为对比,深证红利是0,港股通红利低波是-0.1,这两个都是市值加权!

(7)市值加权的深证红利、港股通红利低波和红利潜力收益均特别差,这与股息率加权有本质区别!

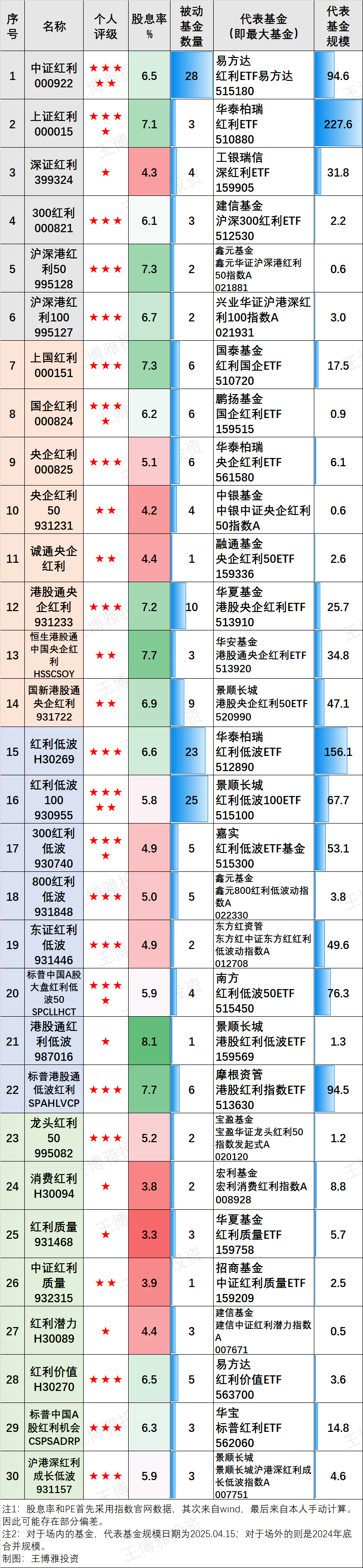

2.4 30支红利指数代表基金及其规模

指数不能买,能买的是追踪指数的基金,因此我们也要看看实际的基金。

表3 30支红利指数代表基金及其规模

近些年,追踪红利指数的基金数目和规模与日俱增,现在仅被动基金就高达180支。然而庞大数量的背后是巨大的分化。有些红利指数的追踪基金高达28支,有些则只有1支。选择数量太少或者规模太小的基金都要慎重。

表3列出了被动基金数目和代表基金规模,用于我自己初步参考。可以发现,最大的追踪上证红利的红利ETF已经高达228亿,追踪中证红利的最大基金也有近95亿,同时红利低波的基金规模也都挺大,表明深受市场欢迎。

注意这里代表基金选取的是规模最大的基金,不一定是最好的基金,我后面会针对重点红利指数的基金进行横评,类似之前的:不偏不倚,6支中证红利ETF谁最好?

3 结论

现阶段而言,我心中最好的红利指数是:中证红利(000922)与红利低波100(930955)。

未来我也相对看好的是:800红利低波(931848)。

当然,如果注重高收益或者超低波动,你也可以从该表中选择自己心中最好的红利指数!

注:本文仅是个人投资记录,不为任何人提供建议。成年人为自己的钱负责!

$红利ETF(SH510880)$ $中证红利ETF(SH515080)$ $红利低波ETF(SH512890)$