(原标题:盘后机构策略:指数短期震荡筑底 后市或将开启修复行情)

盘后机构策略:指数短期震荡筑底 后市或将开启修复行情

天信投 顾:这个数据回到低点区域 市场反弹行情有望持续

上周五在恒生指数大跌的拖累下形成大跌,同时也使得沪指形成破位走势,主要是跌破了上行趋势轨道的下轨道;再加上部分的技术指标也是卖方占据主导地位,因此暂时还是一种空方的趋势。不过,由于我们现在还是有明显的托市行为,结合各种因素,短期来看,市场将是一种修复走势。首先,周一市场的成交量萎缩,基本有回到前面一些低点位置的成交数量内;二是目前指数离新的支撑区间比较近,尤其是2780点至2800点的支撑力量要大一些,在这个支撑区间的作用下,市场有望出现一些修复的反抽格局;三是周五市场的下跌是一种莫名其妙的恐慌性所为,是一种担忧式的所为,我们判断这种杀跌是一种非理性的杀跌,接下来会重新回到理性的范畴。因此,我们认为,短期市场将进行一定的修复格局!

源达投 顾:指数短期震荡筑底 后市或将开启修复行情

今日市场维持缩量震荡的格局,量能同比周五相同时段萎缩,经历上周五的杀跌后,资金仍持观望情绪,个股分化表现较明显,短期市场支撑位在2800点附近,压力位在2850点,支撑不破无需过度悲观,指数连续调整后,市场存在超跌反弹的动力。具体方向上,近期以防御性板块拉升为主,医疗、食品、白酒等以及光刻胶作为自主可控的小分支盘中一枝独秀,其余方向大多跟随大盘涨跌,目前市场并未出现新热点,短线操作难度较大,市场整体处于震荡筑底阶段,短期有望走出修复行情,在操作上,稳健布局优质标的,回避近期涨幅过大题材股,可重点关注前期滞涨的芯片国产替代等方向品种,做好快进快出波动的操作依然是合理的操作策略。

容维证券:市场仍将处于风险偏好波动下的弱势震荡阶段

从盘面上看,医药、食品板块依旧维持高位震荡的强势特征,全天表现较为强势。其中乳业、猪肉、食品加工、啤酒等相关行业表现较强;此外光刻胶板块也位居涨幅榜前列。生物疫苗等相关医药股在利好刺激下亦有所表现,整体看消费题材格局未变。通信、5G等科技板块表现较弱,位居跌幅榜前列。

总体看,内部政策落地,流动性宽松节奏受限,市场仍将处于风险偏好波动下的弱势震荡阶段,强势板块的抱团现象短期依然难以打破。配置上,业绩确定性至上,前期强势板块抱团延续,白酒、化药和水泥为配置优先选择;部分配置于行业景气度较高、受益于海外需求反弹的确定性成长板块

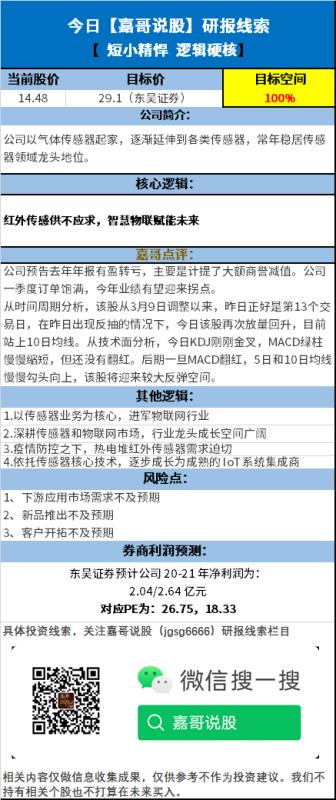

嘉哥为回馈广大粉丝,推出精选研报系列,只需2分钟,搜索嘉哥说股微信公众号(jgsg6666),您可能就会发现,错过的投资机会。