(原标题:公募亮出三季度“底牌” 重仓股调整有新意)

公募亮出三季度“底牌” 重仓股调整有新意

截至10月29日,公募基金三季报披露完毕。第三季度,在股票仓位稳中有进的背景下,基金经理积极调仓换股,主要增持业绩确定性更强的绩优“核心资产”。部分高估值板块标的则被公募基金获利兑现。

展望后市,基金经理普遍认为,在市场估值结构分化的背景下,基金经理对业绩难以匹配高估值的板块保持谨慎,受益于经济复苏的传统行业个股更具有安全性。

绩优核心标的成香饽饽

从第三季度A股市场表现来看,7月上证指数在两周内接连突破3000点至3400点,创下逾两年新高,但7月中旬出现快速回调,一度下探3200点,8月、9月则在3200点到3400点间反复震荡,部分前期领涨的热门板块出现了一定程度的调整。

在此背景下,公募基金第三季度积极调仓换股,与此前大举增加医药、科技等热门板块不同,此次主要增持了业绩确定性更强和传统行业的绩优核心标的。

天相投 顾数据显示,从板块方面看,制造业获得了公募基金的青睐,在基金净值占比中从第二季度的48.69%提升至50.23%,增加了1.55个百分点,金融业、服务业和交通运输板块等也获得了一定程度的增持。与此同时,信息传输、软件和信息技术服务业则较第二季度出现明显减持。

基金重仓股方面,在第二季度后,贵州茅台、五粮液、立讯精密、隆基股份、中国中免、美的集团、迈瑞医疗和宁德时代继续位居公募基金前十大重仓股之列;泸州老窖和顺丰控股则成为第三季度“十大”新贵。从股价表现看,公募基金前十大重仓股第三季度平均涨幅达34.71%。从以上个股属性看,均属于第三季度业绩增长、确定性更强的绩优“核心资产”。

第三季度公募基金增持的前十大个股中,有8只为当季公募基金前十大重仓股,隆基股份、贵州茅台、五粮液的增持市值均超230亿元。其中,隆基股份作为被公募基金增持最多的个股,第三季度股价上涨84.16%,持有隆基股份的基金数量从第二季度的280只猛增至618只,增持金额达250.629亿元。

高估值板块有待业绩兑现

生物制药龙头长春高新在第三季度被公募基金减持最多,并退出了前十大重仓股名单。持有该股的基金数量从第二季度的462只降至278只,减持市值达到127.39亿元。此外,山东药玻、恒生电子、格力电器、恒瑞医药、三七互娱、南极电商、完美世界、永辉超市和紫光股份也遭到基金的明显减持,减持市值在28亿元至60亿元之间。

上投核心精选基金经理李博表示,减持了部分前期超额收益较多个股,增持了部分市场关注度不高的成长股。嘉实瑞熙三年封闭运作混合基金经理洪流也表示,降低了部分累计涨幅过高的医药类上市公司配置比重。华安红利精选基金经理杨明指出,随着市场高位震荡加大,逐渐逢高减持了高估值板块并增持低估值板块。

博时优势基金经理王俊表示,尽管第三季度部分高估值行业的下跌导致估值分化有所修复,但对高估值行业依然谨慎,虽然部分高估值个股隐含着极为乐观的增长预期,但未来需接受业绩兑现的考验。当前,科技、医药和食品饮料板块估值依然较高,交易较为拥挤。

传统板块有望获增持

展望后市,基金经理普遍认为,随着经济的进一步复苏,传统产业将被公募基金进一步增持。

兴全新视野定期开放混合基金经理董承非表示,虽然短期部分板块和个股存在高估,但是整体市场流动性依旧较好,而经济正从疫情的影响中走出来。

中欧瑞丰灵活配置混合基金经理周蔚文表示,未来几个季度,综合考虑经济、政策、资金、股市估值等因素看,未来A股市场投资机会丰富。景顺长城鼎益基金经理刘彦春也表示,权益投资大有可为。

具体板块方面,周蔚文表示,长期更看好受益经济转型与社会发展趋势的结构性投资机会,未来将继续增加传统产业比例配置,寻找未来行业好转的中长期机会,在合适的价格买入受益于行业好转而业绩高增长的股票。

银华混改红利基金经理贲兴振也表示,短期来看,A股市场从2018年底以来的累计涨幅较大,临近年底的市场难免震荡反复,基金增持了较为安全的银行、保险等顺周期行业.

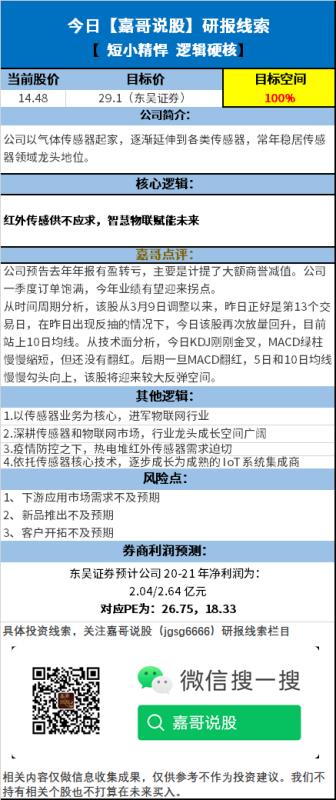

嘉哥为回馈广大粉丝,推出精选研报系列,只需2分钟,搜索嘉哥说股微信公众号(jgsg6666),您可能就会发现,错过的投资机会。