(原标题:40股今日获机构买入评级)

40股今日获机构买入评级

40只股今日获机构买入型评级,莱宝高科最新评级被调高,17股机构首次关注。

统计显示,今日机构研报共发布45条买入型评级记录,共涉及40只个股。华友钴业关注度最高,共获3次机构买入型评级记录。

今日获机构买入型评级个股中,共有19条评级记录中对相关个股给出了未来目标价。以公布的预测目标价与最新收盘价进行对比显示,共有11股上涨空间超20%,山鹰纸业上涨空间最高,5月25日华创证券预计公司目标价为6.00元,上涨空间达104.78%,上涨空间较高的个股还有东方日升、南洋股份等,上涨空间分别为89.81%、44.57%。

从机构评级变动看,今日机构买入型评级记录中,有17条评级记录为机构首次关注,涉及安达维尔、步步高等17只个股。

市场表现方面,机构买入型评级个股今日平均下跌0.60%,表现弱于沪指。股价上涨的有16只,涨幅居前的有司太立、通化东宝、步步高等,今日涨幅分别为8.63%、5.95%、4.56%。跌幅较大的个股有鹏博士、惠达卫浴、东方日升等,跌幅为9.90%、8.13%、7.33%。

行业来看,轻工制造行业最受青睐,惠达卫浴、山鹰纸业等5只个股上榜机构买入评级榜。计算机、机械设备等行业也较受机构关注,分别有4只、3只个股上榜。

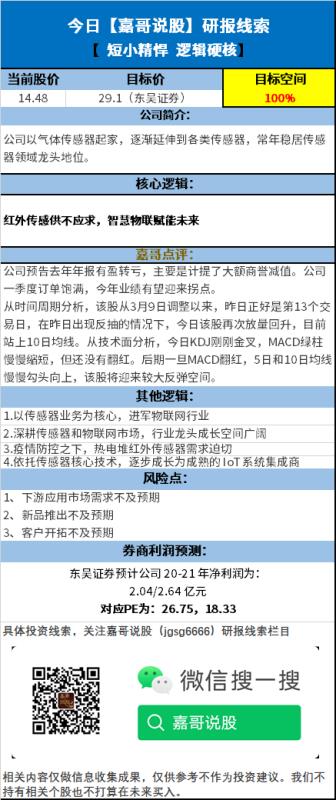

嘉哥为回馈广大粉丝,推出精选研报系列,只需2分钟,搜索嘉哥说股微信公众号(jgsg6666),您可能就会发现,错过的投资机会。