(原标题:25日强势板块分析:食品饮料板块亮眼 光刻胶概念再拉升)

25日强势板块分析:食品饮料板块亮眼 光刻胶概念再拉升

5月25日,两市股指维持窄幅震荡态势,截至收盘,沪指涨0.15%报2817.97点,深成指跌0.11%报10592.85点,创业板指涨0.28%报2052.3点。盘面上看,食品饮料板块走势活跃,光刻胶、生物科技、新零售等板块均走强,具体来看:

1、食品饮料

食品饮料板块近日走势活跃,今日盘中再度震荡拉升,截至收盘,科迪乳业、三元股份、惠发食品、新乳业、有友食品、克明面业、西王食品等涨停,天润乳业涨逾9%。

开源证券指出,近期食品饮料板块大涨,是资金层面与基本面共振结果:一方面央行与外汇局取消QFII限额,更利于海外资金入场,食品饮料历来受外资青睐,预期未外资流入增多。另一方面基本面边际改善:4月社零数据中饮料与烟酒类增速大幅回升;五一假期消费复苏超预期,集中表现为餐饮市场回暖,带动相关产业受益。二者共振,板块持续升温。

该机构还表示,食品饮料目前估值处于高位,估值体系中包含了盈利持续性溢价,以及未来成长空间的预期。建议从边际改善的角度来把握机会,寻找短期基本面边际向上改善,且业绩稳定性强,长期具有明显成长空间的企业。

2、光刻胶

光刻胶概念今日盘中发力走强,截至收盘,爱司凯、南大光电、广信材料等涨停,江化微、强力新材涨幅超6%。

有分析称,美升级对华为出口管制,并增加33家中国公司列入“实体清单”,推动国产替代进程加速进行,半导体产业链迎来发展黄金时期。而光刻胶被称为半导体材料皇冠上的明珠。

中信建投研报指出,光刻胶主要组分分为树脂、感光剂、溶剂及表面活性剂等添加剂。树脂与感光剂搭配使用,是光刻胶发挥感光作用的主要功能组分,不同品类光刻胶使用的树脂和感光剂各不相同;各品类光刻胶所用溶剂主要为PGMEA(丙二醇甲醚醋酸酯,亦简称PMA);面板彩色和黑色光刻胶除上述成分外还需要颜料分散液或染料以呈现颜色。当前日本在光刻胶终产品以及上游树脂、感光剂、颜料及分散液、染料等占据支配地位。

当前我国高端光刻胶与全球先进水平有近40年的差距,半导体国产化的大趋势下,国内企业有望逐步突破与国内IC制造工艺相匹配的光刻胶,同时提前布局国内晶圆厂的下一代工艺,形成半导体工业正常的技术迭代节奏。

投资机会方面,该机构表示,重点关注购买光刻机,攻关ArF光刻胶的上海新阳、南大光电,g线/i线胶批量供应,代工三菱化学彩色光刻胶的老牌厂商晶瑞股份,收购LG化学彩色光刻胶业务,同时参股科特美的雅克科技;同时建议关注优质非上市公司北京科华、博砚电子的证券化进程。

3、生物科技

生物科技板块今日盘中爆发,截至收盘,赛升药业、新产业、华大基因等涨停,东方生物涨近8%,达安基因、通化东宝涨约6%。

近日,国家发改委、国家卫健委、国家中医药局联合发布《公共卫生防控救治能力建设方案》,方案提出五大建设任务:加强疾病预防控制体系现代化建设;全面提升县级医院救治能力;健全完善城市传染病救治网络;改造升级重大疫情救治基地;推进公共设施平台两用改造。

华金证券指出,五大建设任务中首要即是加强疾病预防控制体系现代化建设,实现全面改善疾控机构设施设备条件,实现每省至少有一个达到生物安全三级(P3)水平的实验室,每个地级市至少有一个达到生物安全二级(P2)水平的实验室。目前我国有1个P4 实验室,40余个P3实验室,主要集中在各大高校、科研院所以及各省级疾控中心、动物防疫研究所等。此外,目前在新冠疫苗研发中大量应用的灭活技术途径需要对新冠病毒进行培养灭活,需要至少在P3等级实验室进行,目前康泰生物、华兰生物、科兴中维等疫苗公司均在进行P3实验室建设,后续相关疫苗或病毒类药物试验生产对于P3实验室的建设需求仍将持续增加,预计对于P3实验室相关设备包括生物安全柜、通风系统、高精度检测实验设备等的需求将持续提升。

该机构表示,目前疫情防控已经进入新阶段,国内未来将进一步加大医疗资源的建设,高度重视应急医疗资源战略储备,对于P3实验室设备、ICU产业链、防疫类医疗产品的需求将持续增长;此外“两会”召开在即,参考地方两会和政府工作报告内容,对于新基建下的医疗设施建设关注度较高,建议关注:生物安全柜:海尔生物;监护及生命维持设备:迈瑞医疗;呼吸机等:鱼跃医疗;检测:万孚生物、安图生物、迈克生物、新产业等。

4、新零售

新零售概念今日盘中集体上扬,截至发稿,新华都、西王食品涨停,光明乳业涨近9%,好想你、良品铺子涨逾7%。

对于该板块,光大证券指出,短期百货股表现异军突起,一方面之前受到疫情冲击,前期低谷后,月度数据随着疫情得到控制逐月回暖,另一方面,行业低谷时期市盈率水平较低,有利于收购整合兼并,相关预期抬头。龙头百货估值较低,整合预期下也有资金优势。同时,新零售中直播带货、流量变现的形式多样,未来消费新形态发展仍然是市场关注焦点,2020年1季度拼多多和淘宝天猫较为亮眼的数据,也增添了未来电商行业增长的信心。相对看好具备线上线下融合能力的渠道商,并认为今年是国企改革和渠道变革的大年。建议关注:老凤祥、爱婴室,天虹股份,重庆百货。

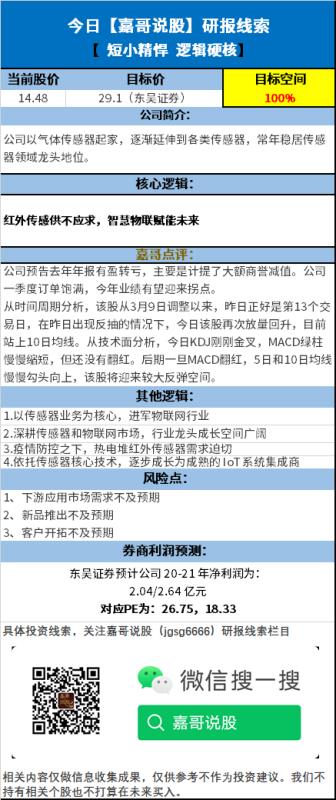

嘉哥为回馈广大粉丝,推出精选研报系列,只需2分钟,搜索嘉哥说股微信公众号(jgsg6666),您可能就会发现,错过的投资机会。