(原标题:产能偏紧叠加需求提升 显示驱动IC或持续缺货)

产能偏紧叠加需求提升 显示驱动IC或持续缺货

受到疫情影响,世界各地在家远程办公和在线教育的需求增多,从而带动平板电脑、笔电等产品的市场需求,对显示驱动IC需求也持续提升。业内人士指出,由于上游8寸晶圆代工产能偏紧,致使显示驱动IC供货缺口达15%至20%,预计到2021年中才会有所缓解。对于IC厂商而言,驱动IC量价齐升显然是利好消息,中颖电子是国内少数能够量产OLED驱动IC的公司之一;韦尔股份业务涉及CMOS芯片、触控与显示驱动芯片等。

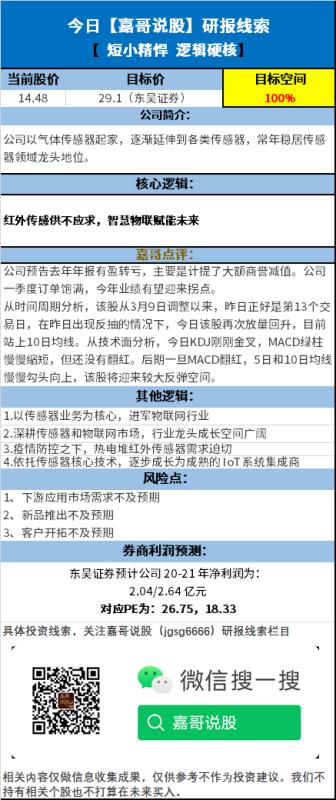

嘉哥为回馈广大粉丝,推出精选研报系列,只需2分钟,搜索嘉哥说股微信公众号(jgsg6666),您可能就会发现,错过的投资机会。