(原标题:52只送转股走出贴权走势)

52只送转股走出贴权走势

上市公司分红出现积极变化,更加注重现金分红来回报投资者,流行多年的高送转出现大幅缩减。统计显示,2019年度分配方案中包含送转的有374家公司,其中符合高送转标准的有9家。

2019年送转公司中,主板、中小板、创业板公司分别有167家、78家、129家,主板公司占比最高,是送转的主力军。从业绩看,送转公司2019年盈利的有369家。盈利增幅来看,2019年净利润同比增长的有281家,占比75.13%,净利润增幅居前公司为万集科技、金溢科技、牧原股份,净利润增幅分别为13152.74%、3942.96%、1075.37%。

37只送转股公布了2020年上半年业绩预告,业绩预告类型显示,预增有9只,预盈有1只。以业绩预告净利润增幅中值进行统计,上半年业绩同比增幅最高的是达安基因,公司预计实现净利润中值为37628.30万元,同比增幅为521.82%;净利润同比增幅居前的还有沃华医药、普利特,预计净利润增幅中值分别为185.00%、175.00%。

在严监管下,市场对送转股的炒作热度如何?统计显示,2019年公布送转方案的公司中,已经有79家公司送转方案已经实施。除权除息当日股价平均下跌0.27%,43.04%个股当日股价上涨。

从除权除息以来的股价表现看,27只个股除权除息以来股价出现上涨,走出填权行情,累计涨幅最高的前三名分别是世名科技、奥飞数据、承德露露。股价下跌的有52只,累计跌幅居前的有焦点科技、泰和科技、开尔新材。

与期间沪指走势对比发现,已实施送转方案的个股中,除权除息以来走势强于大盘的共有30只,世名科技除权除息以来累计上涨25.42%,跑赢大盘25.77%;奥飞数据除权除息以来上涨25.40%,强于大盘23.34%。

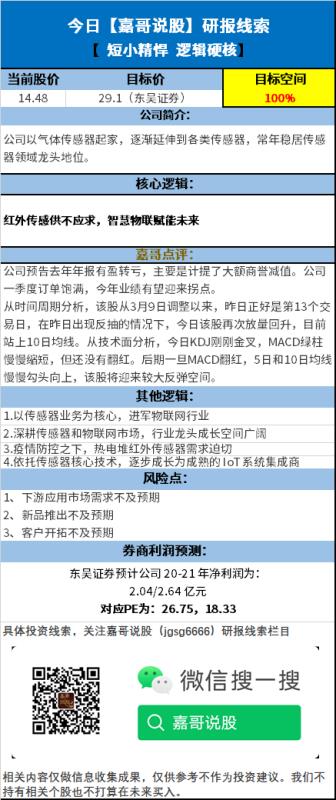

嘉哥为回馈广大粉丝,推出精选研报系列,只需2分钟,搜索嘉哥说股微信公众号(jgsg6666),您可能就会发现,错过的投资机会。